Embedded Finance – nowy model faktoringu

- 10.01.2023

- 6 min

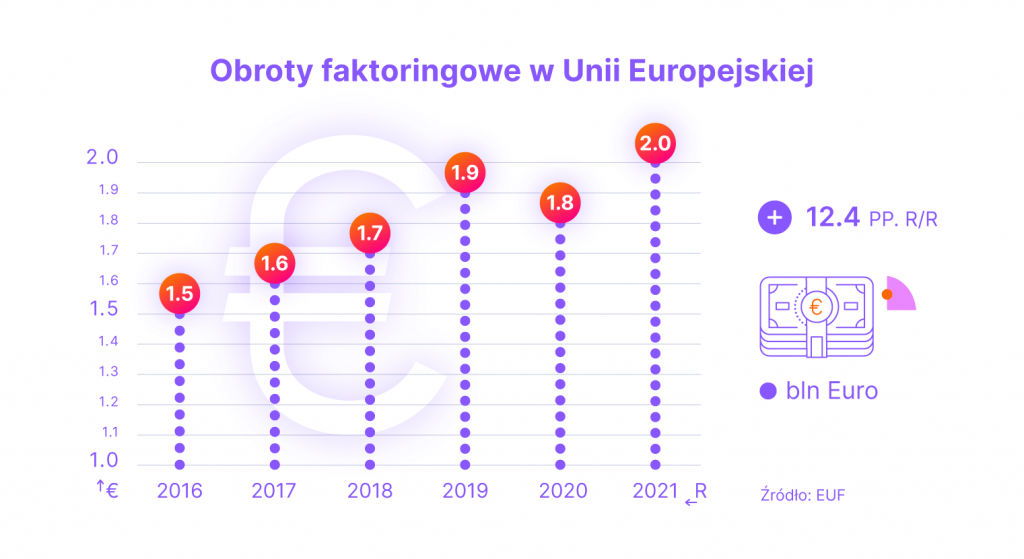

Trudna sytuacja geopolityczna, niepewność czy rosnący poziom inflacji przekładają się na mniejszą aktywność inwestycyjną przedsiębiorstw. Firmy rezygnują z inwestycji, fuzji i przejęć, pogarsza się ich kondycja płynnościowa. Coraz większą popularnością cieszą się instrumenty, które poprawiają płynność finansową firm, takie jak faktoring, finansowanie zakupów i odroczone płatności, zwane też BNPL (Buy Now Pay Later). Według organizacji EU Federation for Factoring and Commercial Finance (EUF) obroty firm faktoringowych w 2021 roku wzrosły aż o 12 punktów procentowych, a łączna wartość europejskiego rynku faktoringu w 2021 roku wyniosła ponad 2 bln EUR (w porównaniu z 1,8 bln EUR w 2020 roku). W kolejnym roku wzrost ten był jeszcze bardziej dynamiczny. Polski Związek Faktorów informuje, że w ciągu dwóch pierwszych kwartałów 2022 r. firmy faktoringowe nabyły wierzytelności o łącznej wartości ponad 33 proc. wyższej, niż w analogicznych okresach roku 2021.

Kup teraz, fakturę zapłać później

Wraz z większą dostępnością usług faktoringowych pojawił się problem: jak skutecznie skalować biznes tak, by umożliwić skorzystanie z usług większej liczbie mniejszych podmiotów? Dla nich faktoring jest częścią rosnącego trendu odroczonych płatności (BNPL – Buy Now Pay Later) i oczekują, że cały proces odbędzie się maksymalnie prosto, najlepiej w ramach jednego kanału. Z pomocą przychodzą tzw. zaszyte płatności (embedded finance), które zakładają integrację produktów finansowych, jak faktoring, pożyczki, leasing, ubezpieczenia, karty debetowe czy narzędzia inwestycyjne, z prawie każdym produktem nie-finansowym. Innymi słowy, oznacza to świadczenie usług finansowania w sektorze, którego podstawowa działalność nie ma takiego charakteru.

Ma to kluczowe znaczenie np. w usługach e-commerce, gdzie zarówno dochód, jak i lojalność klientów, uzależnione są od czasu realizacji transakcji. Umożliwia też transparentne połączenie usług finansowych skoncentrowanych na obsłudze klienta biznesowego (np. faktoringu) z sektorem e-commerce. Tak dzieje się nie tylko w przypadku usługi faktoringowej – odroczone płatności są coraz ważniejszym obszarem działania podmiotów operujących w leasingu, bankowości, czy zajmujących się płatnościami.

Dziś usługi BNPL są kierowane nie tylko do klientów indywidualnych, ale także do przedsiębiorców, którzy korzystając z różnych platform e-commerce czy marketplace, zaopatrują się w potrzebne sprzęty i urządzenia, uzupełniają wyposażenie biura czy realizują inne zakupy. O ile w przypadku funkcjonujących na rynku rozwiązań B2C klient często nie płaci za odroczenie płatności, w relacji B2B ponosi koszty takiego finansowania.

Wynikają one z coraz większej liczby regulacji i wymogów, które musza spełnić firmy udzielające finansowania m.in. w zakresie AML (ang. Anti-money laundering), czyli działań mających wyeliminować zjawisko prania brudnych pieniędzy, czy konieczności wdrożenia procesów KYC (ang. Know Your Costumer – poznaj swojego klienta), które potwierdzają wiarygodność klienta oraz pozwalają na przeprowadzenie weryfikacji tożsamości.

Embedded Faktoring

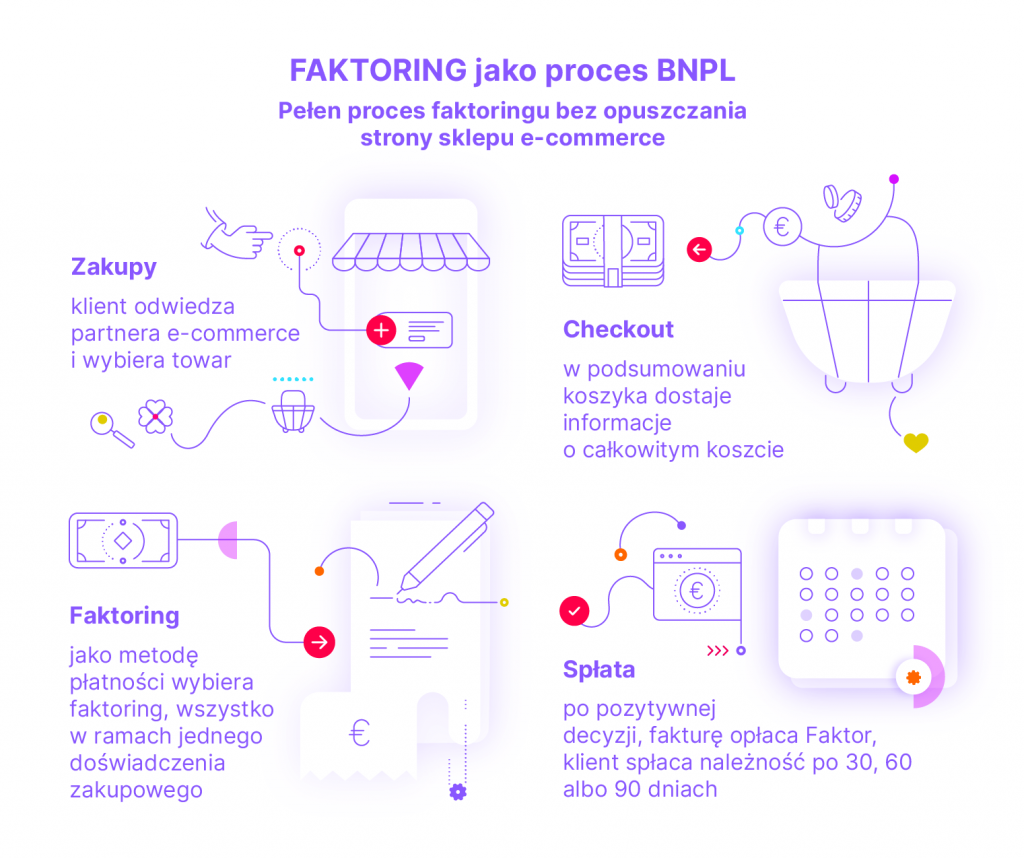

Zaszywanie usług kredytowych, ratalnych czy pożyczkowych w usługach i produktach niefinansowych pozwala szybko, wygodnie i prosto przeprowadzić transakcję. W takiej sytuacji finansujący jest dla kupującego niemal „przezroczysty”. Pod względem doświadczenia klienta cała ścieżka zakupowa odbywa się w obrębie jednego systemu i nie odbiega w znaczący sposób od zwykłego zakupu. Wymaga jedynie wybrania kilku dodatkowych opcji i uzyskania decyzji kredytowej – ta jednak jest wydawana w ciągu kilkunastu minut.

Usługi faktoringowe różnią się jednak od innych mechanizmów finansowych, poprawiających płynność firm. Tradycyjnie, wymagają od finansującego skrupulatnego sprawdzenia pozostałych dwóch stron - firmy, korzystającej z usług faktoringowych oraz firmy fakturowanej. Konieczność drobiazgowej analizy dokumentów, także pod kątem nieuczciwych czy pustych faktur i zbliżona do bankowej procedura sprawdzania finansowanego pod kątem wiarygodności finansowej powodują, że nakłady ponoszone na jedną transakcję mogą być bardzo wysokie. Z tego też powodu, obsługa faktoringowa firm z sektora mikro, małych i średnich przedsiębiorstw, gdzie pojedyncza wartość faktury jest stosunkowo niska, była często dla dużych firm faktorujących po prostu nieopłacalna.

Obecnie, dzięki zastosowaniu technologii i zmianie podejścia firm faktoringowych do mniejszych kontrahentów, możliwe jest w dużej mierze zautomatyzowanie całego procesu. W przypadku mikroprzedsiębiorców czas podjęcia przez firmę faktoringową decyzji skrócił się do jednego dnia, a w wielu wypadkach nawet do kilkudziesięciu minut.

Warto pamiętać, że współpraca firm faktoringowych z mniejszymi klientami to nie tylko uproszczenie procedur. To także konieczność kontaktu w innych, niż tradycyjnych, kanałach – skorzystanie z faktoringu musi opierać się na podobnej ścieżce zakupowej, jak inne procesy BNPL. Usługa faktoringowa powinna być więc dostępna w aplikacji księgowej czy na docelowej platformie sprzedażowej e-commerce, która pozwala płacić za zakupy firmowe w szybkim procesie online.

Czy „zaszywanie” faktoringu w podobny sposób, jak dzieje się to w wypadku innych usług finansowych jest możliwe? Oczywiście, trzeba jednak pamiętać, że cały proces (niewidoczny dla klienta) jest dużo bardziej skomplikowany. Żeby skutecznie skalować biznes faktoringowy w sektorze MŚP konieczne jest więc wpisanie się w rosnące trendy BNPL, z jednoczesną automatyzacja procesów back-office, zwłaszcza tych, zajmujących najwięcej czasu i w największym stopniu angażujących pracowników, w tym odczyt dokumentów, wprowadzanie oraz weryfikacja danych.

Więcej na temat trendu Embedded Finance znajdziesz na blogu platformy Fintin.

Aktywna Wtyczka – cała ścieżka faktoringowa w ramach jednego systemu

Aby ułatwić wdrożenie koncepcji embedded finance w różnych sektorach finansowania stworzyliśmy aktywną wtyczkę i udostępniliśmy ją jako jeden z modułów innowacyjnej platformy finansowej Fintin. Czym jest aktywna wtyczka i w jaki sposób działa?

Dzięki aktywnej wtyczce, cała ścieżka zakupu produktu dostępna jest dla finansowanego w obrębie jednego systemu – partnera e-commerce, sklepu czy platformy księgowej. Z punktu widzenia użytkownika, w ramach jednego doświadczenia zakupowego obsługuje moment wyboru produktu, zakupu, wyboru sposobu finansowania, jak i finalizacji. Dzięki temu, użytkownik nie jest przenoszony do innych witryn, co działa korzystnie na jego cyfrowe doświadczenie i zapobiega przerwaniu transakcji i to w dwóch miejscach – części e-commerce oraz części finansowania produktu.

Aktywna wtyczka to de facto gotowy widget, który dzięki wklejeniu krótkiego kodu do strony pozwala na szybką integrację z API i automatyzację całego procesu sprzedaży i finansowania. Nasz moduł gwarantuje włączenie dowolnego sposobu finansowania zakupu do wybranej strony internetowej lub aplikacji.

Główne cechy, którymi charakteryzuje się Aktywna Wtyczka:

- Dowolność dopasowania – może być zaimplementowana jako sidebar, pop up, czy element strony.

- Konfigurowalne parametry, między innymi kalkulator finansowy, pozwalający na określenie czasu finansowania faktury czy pakietów dodatkowych.

- Integracja z formularzem przesyłania wniosku w obrębie jednego systemu – dba o ciągłość cyfrowego doświadczenia użytkownika.

- Możliwość przetestowania różnych parametrów wniosku przed jego wysłaniem i finalizacją całego procesu zakupu.

- Zbudowana jest w formule plug&play, co oznacza, że działa zaraz po wklejeniu odpowiedniego skryptu do strony bez konieczności ingerencji w jej konfigurację.

- Współpraca z innymi modułami Fintin – można ją skonfigurować np. z modułem odpowiadającym za notyfikacje, który pozwala na wysyłanie spersonalizowanych powiadomień.