Platforma usług finansowych, która przyniesie korzyści Twoim klientom

- 15.04.2022

- 7 min

Wysoka konkurencja w branży finansowej wymaga wprowadzenia innowacyjnych rozwiązań do optymalizacji procesów. Przykładem może być dobrze zaprojektowana platforma usług finansowych wzbogacona o automatyzacją kognitywną.

Dlaczego zaprojektowanie innowacyjnej platformy usług finansowych jest tak korzystne?

Transformacja cyfrowa i automatyzacja kognitywna wspiera sektor finansowy już do jakiegoś czasu. 87% firm uważa, że znacznie usprawniły one ich działalność.

Wysoka konkurencja w środowisku finansowym wymaga wprowadzenia innowacji. Kluczowe znaczenie ma skrócenie czasu sfinalizowania transakcji oraz automatyzacja procesów. Firmy szukają więc rozwiązań, które mogą pomóc im w tej optymalizacji.

Dobrze zaprojektowana platforma usług finansowych to jeden z pomysłów na poprawę obsługi klienta w sektorze finansowym. W naszym artykule pokazujemy, co powinna ona zawierać i jakie główne korzyści może zaoferować.

Najważniejsze funkcjonalności platform usług finansowych i ich zalety

Dla klientów odpowiedni poziom cyfrowego doświadczenia w przestrzeni online staje się coraz ważniejszy. Technologia i transformacja cyfrowa dotykają coraz więcej aspektów naszego życia, sektor finansowy musi za tym nadążyć. Wdrożenie platformy usług finansowych służy najlepszym interesom klientów.

Nasza platforma została dokładnie opisana w jednym z poprzednich postów, dlatego tym razem pominiemy wszystkie techniczne szczegóły. W artykule skupimy się na korzyściach zarówno biznesowych, jak i tych dla klientów, jakie może przynieść dobrze zaprojektowana platforma usług finansowych

Automatyzacja kognitywna procesów optymalizuje pracę konsultantów

Pracownicy są coraz bardziej zmęczeni rutynowymi zadaniami. Powtarzalność pracy często osłabia motywację pracowników, co w rezultacie wpływa na poziom obsługi i doświadczenie klienta. Rozwiązanie jest proste – należy usprawnić rutynowe zadania.

Dzięki automatyzacji kognitywnej można usprawnić większość procesów. Sektor finansowy może wykorzystać moc RPA, Machine Learningu, a także analizę dokumentów, żeby przyspieszyć i zwiększyć efektywność biznesowych procesów.

Na przykład, użycie uczenia maszynowego i inteligentnego rozpoznawania znaków może zautomatyzować wiele ręcznych, czasochłonnych zadań, które zajmują ogromną część dnia pracy. Ponadto korzystanie z oprogramowania wykorzystującego AI do automatyzacji raportowania może pomóc w weryfikacji danych i tworzeniu raportów. Sztuczna inteligencja może wyodrębniać dane zarówno z formularzy, umów, jak i poufnych dokumentów i nie tylko.

Automatyzacja może być również zastosowana w procesach onboardingu klientów. Tradycyjnie ten proces przepełniony jest papierkową robotą i wymaga dużego zaangażowania pracowników. Usprawnienie procesu za pomocą formularzy cyfrowych, automatyzacji i optycznego rozpoznawania znaków (OCR) przyspiesza czas procesowania, zmniejsza margines błędu ludzkiego i poprawia jakość obsługi klienta.

Przykład:

Po wprowadzeniu automatyzacji powtarzalnych procesów firma Ernst & Young odnotowała 50 - 70% redukcję kosztów związanych z wykonywaniem tych zadań.

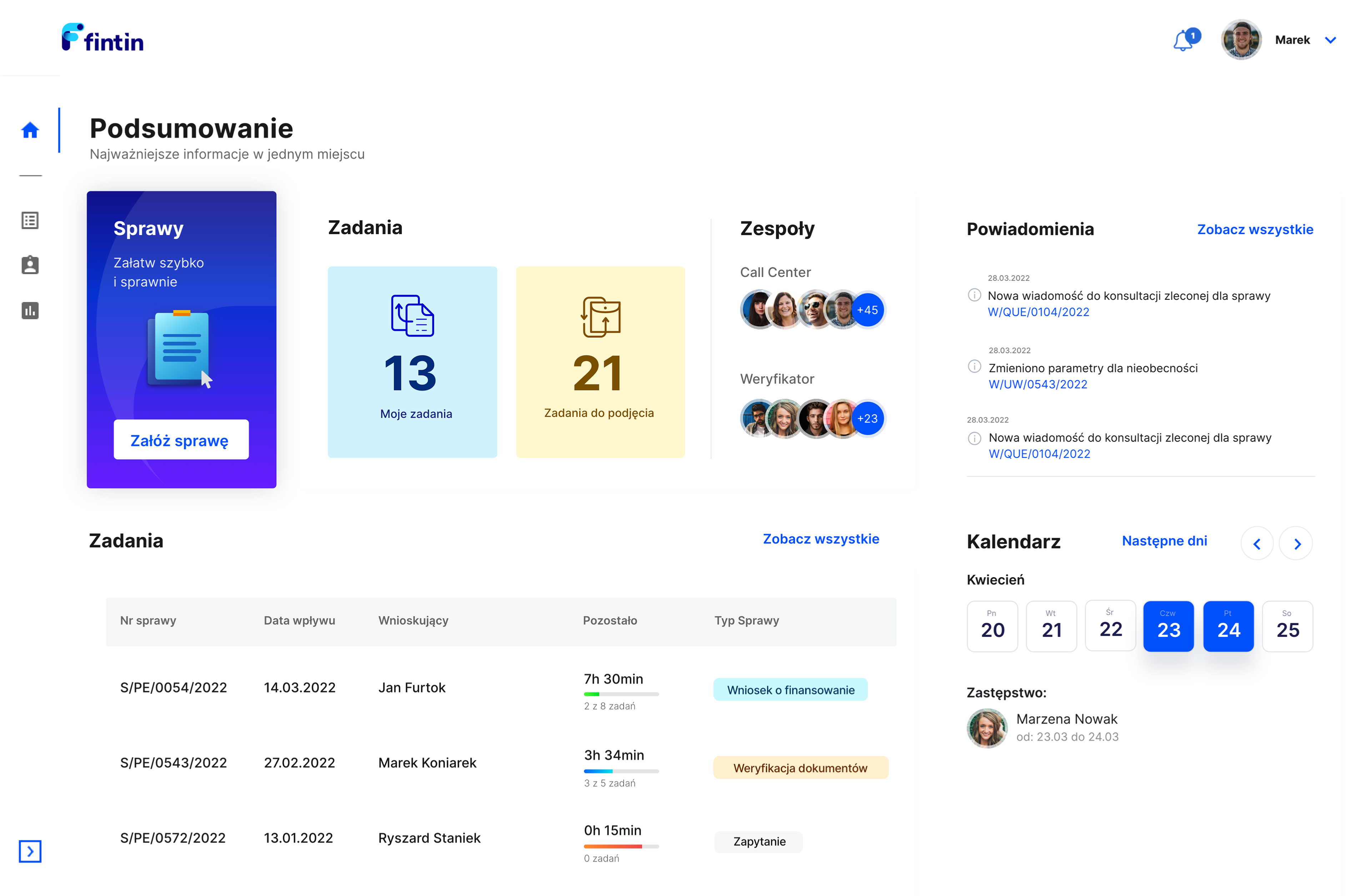

My, w Fintinie, przygotowaliśmy kilka, gotowych do wykorzystania, inteligentnych automatyzacji. Jedną z nich jest optymalizacja procesów zgłaszania szkód i umawianie terminów zlecenia serwisowego samochodu w ramach modułów Obsługa Spraw oraz Inteligentne Dokumenty. Wykorzystanie z gotowych procesów pomaga zoptymalizować pracę konsultantów i poprawić doświadczenie klientów.

Spersonalizowane rekomendacje wspierają procesy sprzedażowe

W dzisiejszych niepewnych czasach zapewnienie odpowiedniego doświadczenie klienta, wsparte odrobiną empatii, jest bardzo ważne. Personalizacja może pomóc zwiększyć zaangażowanie klientów, sprawiając, że są oni bardziej lojalni i nie rezygnują z konkretnych usług.

Sztuczna inteligencja pomaga dostarczać klientom rekomendacje na podstawie analizy danych, przez co szybciej podejmują oni decyzje zakupowe. Aplikacje oparte na sztucznej inteligencji oferują też spersonalizowane doświadczenia bankowe, takie jak śledzenie dochodów, porady finansowe, analiza nawyków związanych z wydatkami lub optymalizacja zarządzania finansami.

Dodatkowo, korzystanie ze sztucznej inteligencji w sektorze finansowym zwiększa wydajność narzędzi dbających o poziom satysfakcji klientów, umożliwiających sprawdzanie salda, planowanie płatności lub sprawdzanie aktywności na koncie. Zastosowanie automatyzacji scoringu kredytowego pomaga zoptymalizować cały proces sprzedaży. W związku z tym pożyczkodawcy mogą odróżnić kandydatów wysokiego ryzyka od kandydatów o odpowiedniej zdolności kredytowej.

Przykład:

Credit Union of Texas zwiększył personalizację swoich wiadomości dla odwiedzających ich stronę internetową. W ten sposób zwiększyli o 300% liczbę wniosków o kredyt hipoteczny, o 20% liczbę potencjalnych klientów leasingowych i o 15 milionów łączną liczbę złożonych wniosków kredytowych w ciągu pierwszego miesiąca.

Chatboty konwersacyjne usprawniają obsługę klienta

Obsługa i wsparcie klienta wiąże się z wysokimi kosztami eksploatacji i rozległym zaangażowaniem pracowników. W rezultacie oddziały bankowe odnotowują długi czas oczekiwania na rozmówcę – często powoduje to, że sfrustrowani klienci wylewają swój żal w mediach społecznościowych. Chatboty konwersacyjne mogą pomóc zwiększyć wydajność obsługi klienta, jednocześnie odciążając pracowników od rutynowej i powtarzalnej pracy.

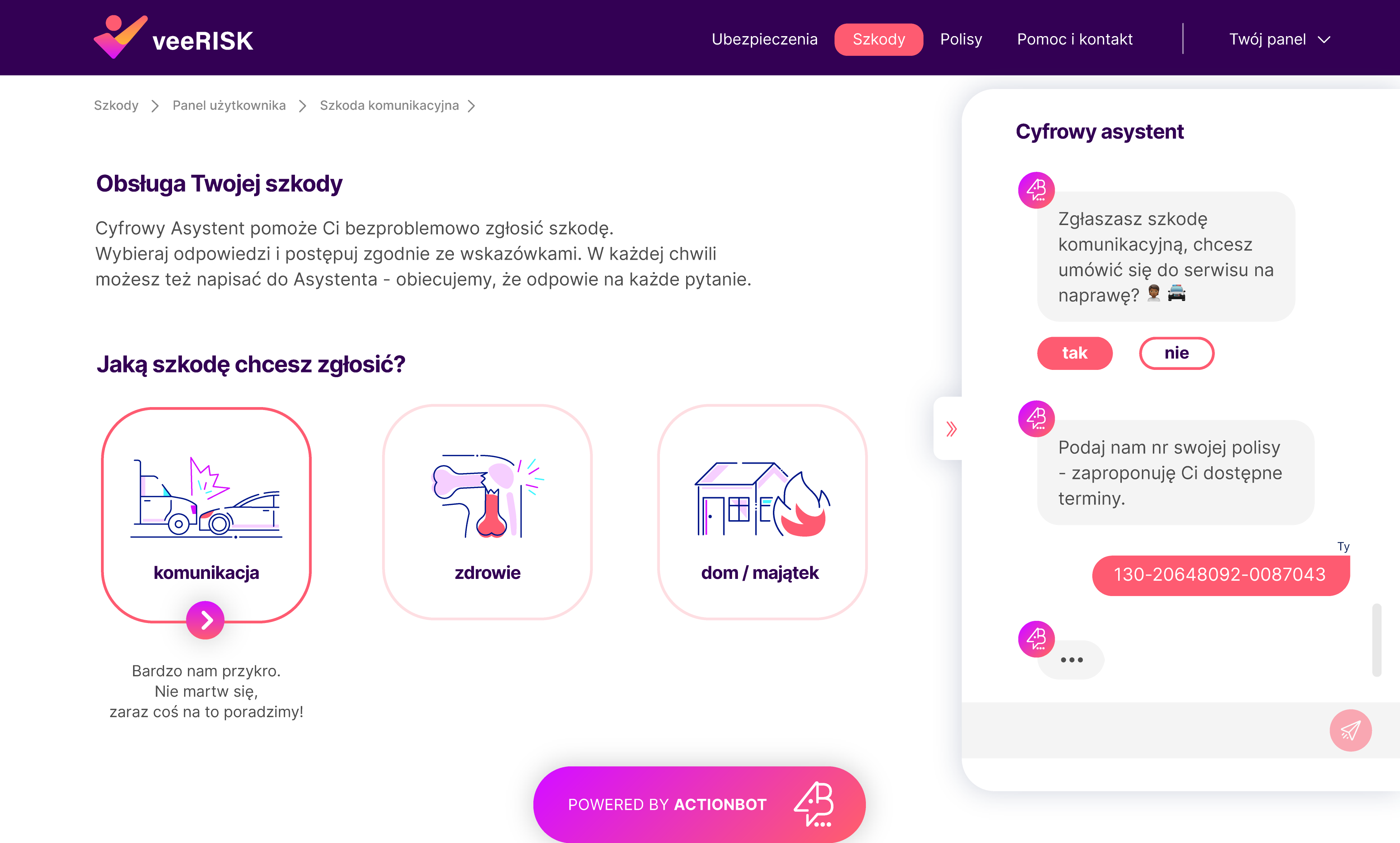

Zwykłe chatboty mogą zapewnić wsparcie w dowolnym miejscu na świecie. Są dostępne 365 dni w roku i mogą odpowiedzieć na pytania 24/7, szybko rozwiązując najbardziej powtarzalne problemy. Mogą w mgnieniu oka pomóc zresetować hasło, zarządzać transakcjami lub polecić najbliższą otwartą placówkę bankową. Chatboty konwersacyjne mogą pomóc w jeszcze bardziej skomplikowanych procesach.

Chatboty konwersacyjne (takie jak Actionbot, który obsługuje naszego Cyfrowego Asystenta) mogą skrócić czas obsługi wniosków lub zminimalizować błędy ludzkie i duplikacje spowodowane ręcznym wprowadzaniem informacji. Doskonale sprawdzają się również w optymalizacji pracy konsultantów, przejmując większą liczbę wniosków do zarządzania i pozwalając agentom koncentrować się na bardziej złożonych zapytaniach. Dodatkowo, chatboty konwersacyjne mogą identyfikować czynniki poprawiające jakość usług i satysfakcję klientów na podstawie dostępnych danych.

Przykład:

Bank HDFC korzysta z wirtualnego asystenta o nazwie EVA, który w ciągu sześciu miesięcy z powodzeniem obsłużył ponad 2,7 miliona zapytań klientów. Dokładność bota w rozwiązywaniu zapytań wynosi ponad 85%.

Zarządzanie dokumentacją przyspiesza jej przetwarzanie

Zebranie całej dokumentacji w jednym miejscu z łatwym, ale bezpiecznym do niej dostępem jest pomocne, zarówno dla klientów, jak i konsultantów. Aby jednak dobrze wykorzystać tak zarządzaną przestrzeń, trzeba wprowadzić odpowiednią automatyzację.

Sektor finansowy wciąż jeszcze w znaczącym stopniu wykorzystuje arkusze kalkulacyjne oprócz używania głównej platformy zarządzania wnioskami. Tradycyjny sposób pracy spowalnia procesy i wiąże się z wysokim ryzykiem błędu ludzkiego w zarządzaniu wnioskami i pozostałych procesach obsługi klienta.. Te problemy można rozwiązać za pomocą inteligentnej automatyzacji.

Inteligentna automatyzacja obejmująca Computer Vision i przetwarzanie języka naturalnego może pomóc w analizie wszystkich dokumentów tekstowych, znacznie przyspieszając przetwarzanie dokumentacji (jak w module Inteligentne dokumenty w Fintinie). NLP pomaga również w inteligentnym przeszukiwaniu dokumentów, pomagając w znalezieniu wymaganych informacji z szerokiej puli zeskanowanych dokumentów.

Automatyzacja kognitywna pomaga wydobyć kluczowe informacje z ogromnym obszarów tekstu, ogranicza ręczną pracę i umożliwia uzyskanie cennych wniosków z analizy dokumentów. W sektorze finansowym dotyczy to zarówno dokumentów prawnych i regulacyjnych, niektórych wrażliwych dokumentów, a także tekstów takich jak komentarze online lub odpowiedzi na ankiety.

Przykład:

Oprogramowanie COIN firmy JP Morgan Chase wykorzystuje NLP, aby pomóc zespołowi prawnemu skanować i przeglądać duże ilości dokumentów prawnych. W rezultacie COIN oszczędza 360 000 godzin pracy zespołu prawnego banku w ciągu roku.

Innowacyjne platformy usług finansowych na fali wznoszącej

Przyszłość automatyzacji kognitywnej na platformach usług finansowych maluje się w samych dobrych barwach. Automatyzacja oparta na sztucznej inteligencji daje obietnicę optymalizacji najważniejszych procesów biznesowych. Koncentrowanie się na transformacji cyfrowej, wkładanie wysiłku w modernizację procesów lub wdrażanie sztucznej inteligencji i uczenia maszynowego może pomóc sektorowi finansowemu osiągnąć kompleksową, wielokanałową automatyzację procesów.